Intern rendement waarvoor het is, berekening en voorbeelden

De interne rentabiliteit (IRR) is een indicator die wordt gebruikt bij kapitaalbudgettering om het rendement op waarschijnlijke investeringen te schatten. Het is het aftrekpercentage dat ervoor zorgt dat de netto contante waarde (NPV) van de totale kasstromen van een specifiek project gelijk is aan nul..

De term "intern" verwijst naar het feit dat de berekening van dit tarief externe factoren uitsluit, zoals inflatie, de kapitaalkosten of verschillende financiële risico's..

Voor een vastrentende belegging waarin het geld slechts één keer wordt gestort, wordt de rente over deze storting voor elke periode aan de belegger betaald tegen een bepaald rentetarief. Als de oorspronkelijke aanbetaling niet stijgt of daalt, zou deze een IRR hebben die gelijk is aan de gespecificeerde rentevoet.

Artikel index

- 1 IRR-beoordeling

- 2 Waarvoor is het interne rendement??

- 2.1 Rendement op een investering

- 2.2 Maximaliseer de netto huidige waarde

- 2.3 Vastrentende waarden

- 2.4 Aansprakelijkheden

- 2.5 Kapitaalbeheer

- 2.6 Privékapitaal

- 3 Hoe wordt het berekend?

- 3.1 Overwegingen bij de formule

- 3.2 Manieren om IRR te berekenen

- 4 Interpretatie

- 4.1 Hoe het te interpreteren

- 5 voorbeelden

- 5.1 Voorbeeld 1

- 5.2 Voorbeeld 2

- 6 referenties

IRR-beoordeling

Op een gegeven moment een bepaald rendement op de investering ontvangen, is meer waard dan op een later tijdstip hetzelfde rendement ontvangen. Daarom zou de laatste een lagere IRR produceren dan de eerste, als alle andere factoren gelijk zijn..

Een investering die hetzelfde totale rendement heeft als een eerdere investering, maar het rendement gedurende een of meer perioden vertraagt, zou een lagere IRR hebben..

Hoewel het werkelijke rendement dat een bepaald project uiteindelijk oplevert, vaak zal verschillen van het geschatte interne rendement, heeft een project met een aanzienlijk hoger IRR-bedrag een veel grotere kans op sterke groei dan andere beschikbare alternatieven..

Waar is het interne rendement voor?

U kunt het interne rendement zien als het verwachte groeipercentage dat een project zal genereren.

Rendement op een investering

Bedrijven gebruiken IRR bij kapitaalbudgettering om de winstgevendheid van kapitaalprojecten te vergelijken in termen van rendement.

Een bedrijf zal bijvoorbeeld een investering in een nieuwe fabriek vergelijken met een uitbreiding van een bestaande fabriek op basis van de IRR van elk project. Om het rendement te maximaliseren: hoe hoger de IRR van een project, hoe wenselijker het is om het project uit te voeren.

Om het rendement te maximaliseren, wordt het project met de hoogste IRR als het beste beschouwd en zal het als eerste worden uitgevoerd.

Maximaliseer de huidige netto waarde

De IRR is een indicator van de winstgevendheid, efficiëntie of prestatie van een investering. Dit staat in contrast met de netto contante waarde. Dit is een indicator van het vermogen of de omvang die wordt toegevoegd bij het doen van een investering.

Door de IRR-methode toe te passen om de waarde van het bedrijf te maximaliseren, zou elke investering worden geaccepteerd als de winstgevendheid ervan, gemeten aan de hand van het interne rendement, groter is dan het minimaal aanvaardbare rendement..

Het juiste minimumtarief om de toegevoegde waarde voor het bedrijf te maximaliseren, zijn de kapitaalkosten. Dat wil zeggen, het interne rendement van een nieuw project moet hoger zijn dan de kapitaalkosten van het bedrijf..

Dit komt doordat alleen een investering met een intern rendement dat hoger is dan de kapitaalkosten, een positieve netto contante waarde heeft..

De selectie van beleggingen kan echter onderhevig zijn aan budgettaire beperkingen. Er kunnen ook concurrerende projecten zijn die elkaar uitsluiten, of de mogelijkheid om meer projecten te beheren kan vrijwel beperkt zijn.

In het voorbeeld waarin de onderneming een investering in een nieuwe fabriek vergelijkt met de uitbreiding van een bestaande fabriek, kunnen er redenen zijn waarom de onderneming niet aan beide projecten zou deelnemen..

Vaste huurprijs

De IRR wordt ook gebruikt om het rendement tot einde looptijd en het rendement bij afschrijving te berekenen..

passief

Het interne rendement en de netto contante waarde kunnen worden toegepast op zowel verplichtingen als investeringen. Voor een verplichting heeft een lager intern rendement de voorkeur boven een hoger rendement.

Kapitaal beheer

Bedrijven gebruiken het interne rendement om aandelenemissies en aandeleninkoopprogramma's te evalueren..

Het voordeel van een aandeleninkoop doet zich voor als het rendement van kapitaal aan aandeelhouders een hoger intern rendement oplevert dan kandidaat-investeringsprojecten of acquisitieprojecten tegen de huidige marktprijzen..

Het financieren van nieuwe projecten door het verkrijgen van nieuwe schulden kan ook betekenen dat de kosten van nieuwe schulden worden gemeten in termen van het rendement op de vervaldag (intern rendement)..

Prive-kapitaal

De IRR wordt ook gebruikt voor private equity, vanuit het perspectief van commanditaire vennoten. Wordt gebruikt als indicator voor de prestaties van de algemene partner als beleggingsbeheerder.

Dit komt doordat de general partner degene is die de kasstromen controleert, inclusief de vermindering van het gecommitteerde kapitaal van de commanditaire vennoten..

Hoe wordt het berekend?

Gegeven een verzameling paren (tijd, cashflow) die bij een project betrokken zijn, wordt het interne rendement afgeleid van de netto contante waarde als functie van het rendement. Het interne rendement is een rendement waarvoor deze functie nul is.

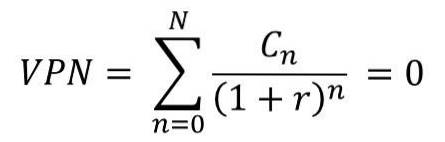

Gegeven de paren (periode, cashflow) (n, Cn) waarbij n een niet-negatief geheel getal is, N het totale aantal perioden is en NPV de netto huidige waarde. De IRR wordt gegeven door r, volgens de formule:

Formule overwegingen

De C0-waarde, die kleiner is dan of gelijk is aan 0, komt overeen met de initiële investering aan het begin van het project.

Periode n wordt doorgaans in jaren gegeven. De berekening kan echter eenvoudiger worden gemaakt door r te berekenen met behulp van de periode waarin het grootste deel van het probleem is gedefinieerd. Maanden worden bijvoorbeeld gebruikt als de meeste cashflows maandelijks plaatsvinden.

Elke vaste tijd kan worden gebruikt in plaats van het heden (bijvoorbeeld het einde van een lijfrente-interval); de verkregen waarde is nul als en slechts als de NPV nul is.

In het geval dat de kasstromen willekeurige variabelen zijn, zoals in het geval van een annuïteit, worden de verwachte waarden in de vorige formule geplaatst.

Manieren om IRR te berekenen

Vaak kan de waarde van r die aan de bovenstaande vergelijking voldoet niet analytisch worden gevonden. In dit geval moeten numerieke of grafische methoden worden gebruikt.

De IRR in de praktijk wordt met vallen en opstaan berekend. Dit komt doordat er geen analytische manier is om te berekenen wanneer de netto contante waarde gelijk zal zijn aan nul. De berekening van het interne rendement kan op drie manieren gebeuren:

- De IRR-functie gebruiken in Excel of andere spreadsheetprogramma's

- Gebruik een financiële rekenmachine

- Met behulp van een iteratief proces, waarbij de analist verschillende discontovoeten probeert totdat de NPV gelijk is aan nul.

Interpretatie

De regel voor interne rentabiliteit is een richtlijn om te beoordelen of een project of investering moet worden voortgezet.

De IRR-regel stelt dat als het interne rendement op een project of investering hoger is dan het minimaal vereiste rendement, doorgaans de kapitaalkosten, het project of de investering moet worden voortgezet..

Omgekeerd, als de IRR voor een project of investering lager is dan de kapitaalkosten, is afwijzing ervan wellicht de beste manier van handelen..

Hoe het te interpreteren

Theoretisch is elk project met een intern rendement dat hoger is dan de kapitaalkosten, gunstig. Daarom is het in het belang van het bedrijf om dergelijke projecten te promoten..

Bij het plannen van investeringsprojecten zullen bedrijven een interne kanspercentage (TIO) vaststellen om het minimumpercentage van acceptabel rendement te bepalen dat de investering in kwestie moet behalen om hiermee rekening te houden..

Elk project met een IRR groter dan de TIO zal waarschijnlijk als winstgevend worden beschouwd. Bedrijven zullen echter niet per se op basis hiervan op zoek gaan naar een project..

Het kan zijn dat ze projecten nastreven met het grootste verschil tussen de IRR en de TIO. Dit zullen zeker degenen zijn met de hoogste winstgevendheid.

Ook kan de IRR worden vergeleken met de heersende rendementen op de aandelenmarkt.

In het geval dat een bedrijf geen projecten kan vinden met een IRR die hoger is dan het rendement dat kan worden behaald op de financiële markten, kan het er de voorkeur aan geven zijn ingehouden winsten gewoon in deze markten te investeren..

Hoewel de IRR voor velen een aantrekkelijke indicator is, moet deze altijd worden gebruikt in combinatie met de netto contante waarde om een beter beeld te krijgen van de waarde die wordt vertegenwoordigd door een waarschijnlijk project dat een bedrijf kan starten..

Voorbeelden

voorbeeld 1

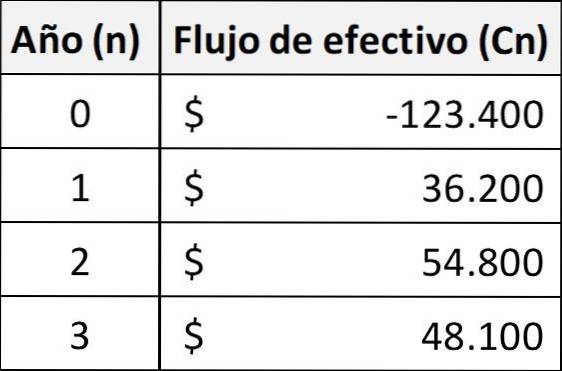

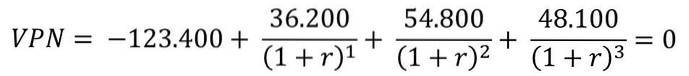

Laat een investering worden gedefinieerd door de volgende reeks kasstromen. Dan wordt de IRR r gegeven door:

In dit geval is het antwoord 5,96%, aangezien om aan de vergelijking te voldoen, de berekening van r is: r = 0,0596.

Voorbeeld 2

Stel dat u een pizzeria wilt openen. Alle kosten en winsten worden berekend voor de komende twee jaar en vervolgens wordt de NPV voor het bedrijf berekend tegen verschillende interne alternatieve tarieven. Bij 6% krijgt u een netto contante waarde van $ 2.000.

De netto contante waarde moet echter nul zijn, dus een hoger intern opportuniteitspercentage wordt getest, veronderstel 8% rente.

Bij 8% geeft de NPV-berekening een nettoverlies van - $ 1.600. Nu is het negatief. Dus een interne kanspercentage wordt getest tussen de twee, bijvoorbeeld met 7% rente. 7% geeft een netto contante waarde van $ 15.

Dat is zo dicht bij nul dat het interne rendement kan worden geschat op slechts iets boven de 7%..

Referenties

- Adam Hayes (2019). Definitie van interne rentabiliteit (IRR). Overgenomen van: investopedia.com.

- Wikipedia, de gratis encyclopedie (2019). Intern rendement. Genomen uit: en.wikipedia.org.

- CFI (2019). Intern rendement (IRR). Genomen uit: corporatefinanceinstitute.com.

- Wall Street Mojo (2019). Intern rendement (IRR). Genomen uit: wallstreetmojo.com.

- Investing Answers (2019). Intern rendement (IRR). Overgenomen van: investinganswers.com.

- The Balance (2019). Hoe u uw interne rendement kunt berekenen. Genomen uit: thebalance.com.

Niemand heeft nog op dit artikel gereageerd.